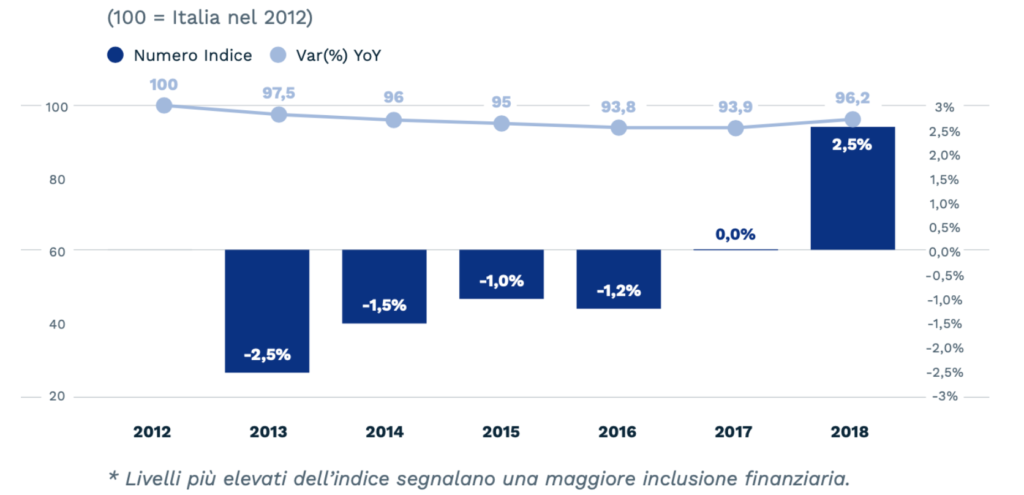

Oggi, il livello di inclusione finanziaria in Italia è di circa 4 punti percentuali al di sotto del livello osservato durante il 2012. Qualche timido segnale di miglioramento si è potuto osservare tra 2017 e 2018 (indice migliorato del 2,5%), ma con la forte incognita di quali saranno gli effetti della crisi da COVID-19 sulla vulnerabilità finanziaria di imprese e famiglie.

Grafico indice di inclusione finanziaria*

Questo è quanto emerge dalla terza edizione dello studio sull’inclusione finanziaria curato da Banca Etica.

Il Nord-Est è l’area che registra il peggioramento più significativo

L’indicatore originale di inclusione finanziaria che abbiamo elaborato combina diverse variabili che misurano da un lato la penetrazione dei servizi bancari (come ad esempio la diffusione degli sportelli e l’utilizzo dell’online banking) e dall’altro le condizioni di accesso al mercato del credito.

I risultati sono analizzati nell’arco del periodo 2012-2018, con una segmentazione a livello nazionale, regionale e provinciale.

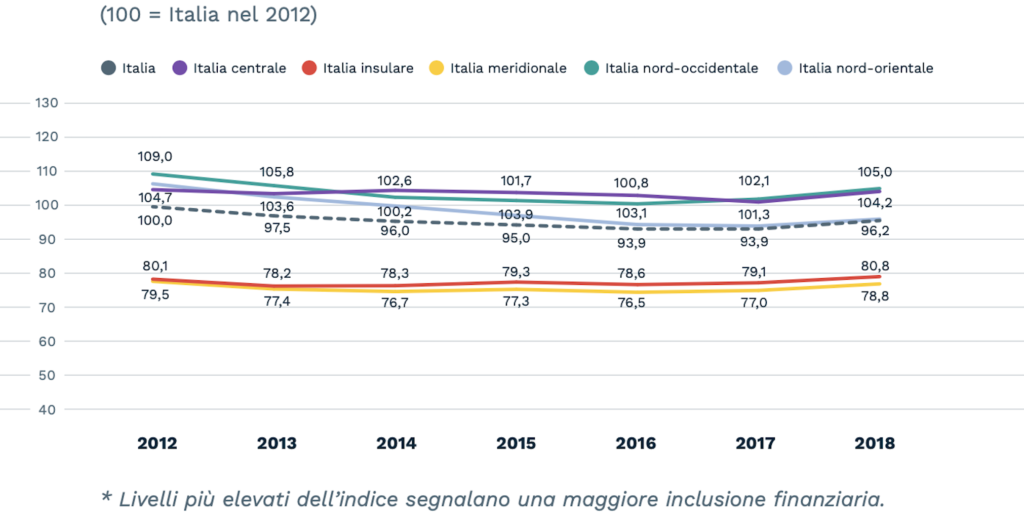

Grafico indice di inclusione finanziaria. Dettaglio per ripartizione geografica*

Il Nord-Ovest e il Centro sono le aree che mostrano il livello di inclusione finanziaria più elevato, pur registrando entrambe un peggioramento delle condizioni rispetto a 8 anni fa. Il peggioramento più marcato si osserva per il Nord-Est: un diretto risultato delle crisi bancarie che hanno colpito questi territori. Le condizioni di inclusione finanziaria peggiori si registrano al Sud e nelle Isole: nel 2018 circa 20 punti percentuali inferiori al livello di inclusione finanziaria osservato nella media nazionale del 2012.

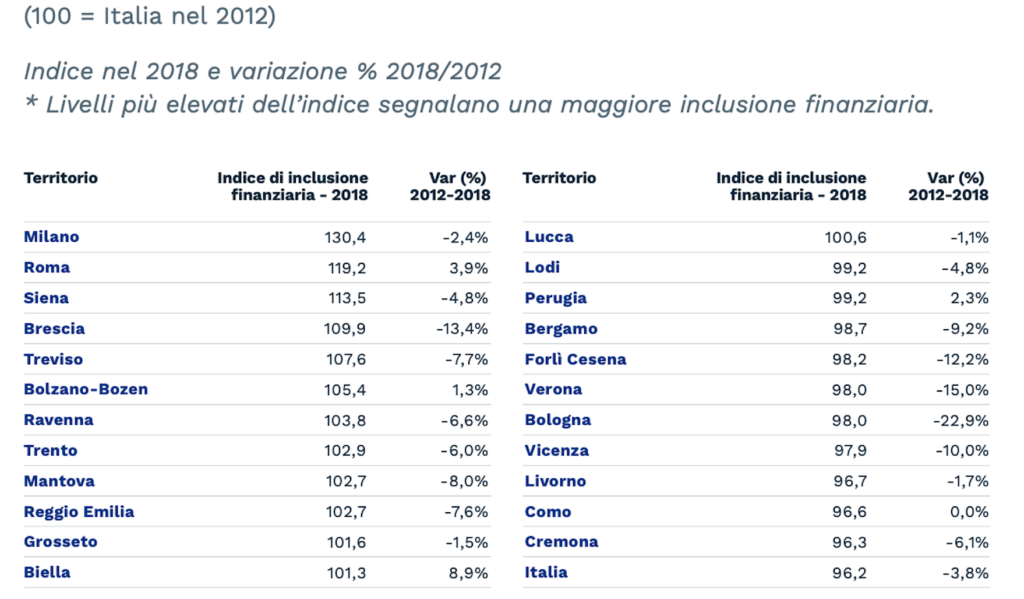

Tabella indice di inclusione finanziaria. Dettaglio provinciale*

Milano resta la provincia con il miglior indice di inclusione finanziaria, seppur in flessione. In seconda posizione si piazza la provincia di Roma, seguita da Siena, Brescia e Treviso. La provincia del Mezzogiorno che evidenzia la migliore posizione in classifica è Bari (41° posto), con un livello di inclusione finanziaria comunque inferiore alla media nazionale. In coda alla classifica la provincia di Reggio Calabria, con un indice di inclusione finanziaria pari a circa il 60% di quello medio nazionale. Seguono a salire le province di Enna, Crotone, Vibo Valentia e Agrigento.

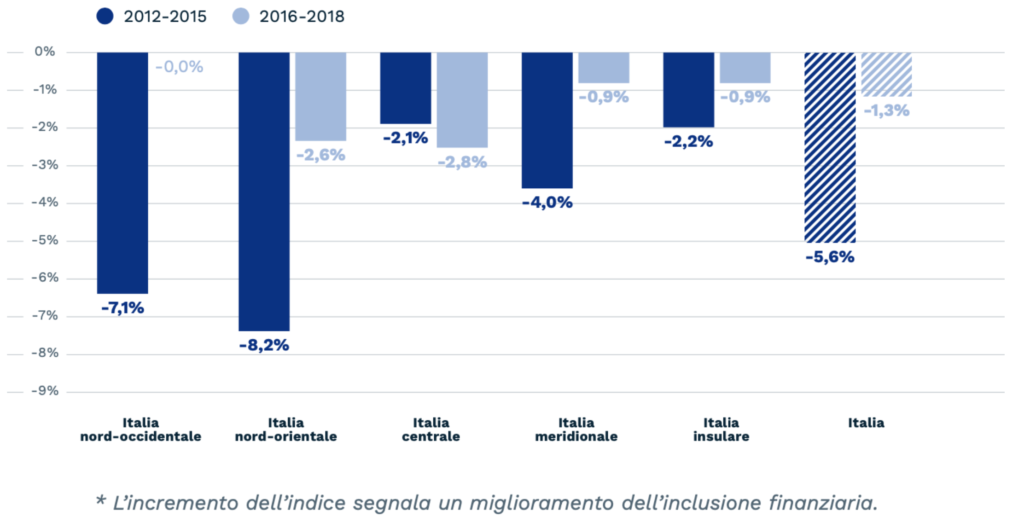

Concentrazioni bancarie e credit crunch riducono l’inclusione finanziaria

Lo studio dimostra chiaramente che la caduta dell’inclusione finanziaria è interamente attribuibile alla riduzione dell’offerta creditizia. Quest’ultimo ha visto una flessione, in Italia, di circa il 7% nel periodo 2012-2018, trascinata al ribasso soprattutto dalla tendenza rilevata nel Nord. Nella fase più recente (2016-18) l’intensità creditizia ha continuato ad offrire un contributo negativo, seppur meno pesante.

Grafico indice di intensità creditizia. Tassi di variazione per ripartizione geografica e periodo di riferimento

Il credito quindi si riduce, diventa più selettivo, discrimina segmenti di popolazione e di tessuto produttivo, in particolare le piccole imprese. In Italia come in Spagna, Paese in cui Banca Etica opera dal 2014.

Il ruolo della finanza etica

Banca Etica da oltre 20 anni si impegna a riannodare i fili che legano finanza e sviluppo inclusivo ed eco-compatibile delle comunità, soprattutto nelle aree maggiormente soggette al rischio di esclusione finanziaria: nel 2019 Banca Etica ha erogato al Mezzogiorno il 19,2% del proprio portafoglio crediti, contro il 14,8% delle media del sistema bancario; l’8,4% è andato a clienti residenti nelle Province con tasso di disoccupazione superiore al 20% (contro il 5,3% del totale Italia).

In tutte queste aree economicamente più fragili, Banca Etica mostra, a differenza del sistema bancario nel suo complesso, un rapporto tra impieghi e raccolta maggiore di 1. Questo significa che Banca Etica utilizza il risparmio delle aree più forti per fare impieghi anche in quelle più deboli innescando un processo virtuoso di “redistribuzione finanziaria”.

Valorizzare le risorse inespresse dei territori a rischio marginalità attraverso il credito si dimostra non solo un contributo essenziale al bene comune ma anche un’eccellente soluzione per la nostra solidità (lo dimostra il basso tasso di sofferenza della banca pari, al 2019, a 0,64 % contro circa 1,5% del sistema bancario del Paese).

Guarda il video sulla presentazione dello studio sull’inclusione finanziaria

Presentato da:

- Alessandro Messina, Direttore Generale di Banca Etica

- Lucia Schiona, Funzione Risk Management – Banca Etica

- Vittorio Pelligra, Professore associato di Politica Economica dell’Università di Cagliari

- Marco De Guzzis, AD di Sardex

Moderato da Stefano Feltri, direttore di Domani

Potrebbe interessarti anche

Polizze catastrofali: le nuove regole per imprese ed ETS in Italia

28.03.2025

Pasqua solidale e offerte etiche: le novità di Soci In Rete

19.03.2025

SOFIGREEN, le 25 imprese selezionate per il progetto europeo

18.03.2025

Più credito per l’economia sociale. No ai maxi-dividendi, sì alla redistribuzione

11.03.2025

L’impresa delle donne non vale solo per loro

08.03.2025

Dal 1999 a oggi, l’andamento dei crediti di Banca Etica

06.03.2025